Россияне все чаще идут в банки за кредитами. Причем кого-то побуждает к этому нищета, а кому-то не хватает денег на новую шубу или смартфон. Такого кредитного бума в России не наблюдалось с весны 2014 года. В результате по состоянию на сентябрь наши соотечественники должны банкам почти 12 трлн рублей. Это рекордный уровень в новейшей российской истории.

Как следует из «Мониторинга экономической ситуации в России» РАНХиГС, тенденция к активному кредитованию едва ли переломится в ближайшее время. За первые семь месяцев года банки выдали на 23% больше новых кредитов, чем в тот же период прошлого года. Восстановление рынка кредитования эксперты оценивают неоднозначно. Некоторые видят в этом позитивные сигналы для экономики, а другие бьют тревогу: располагаемых доходов россиянам на жизнь не хватает, а займы становятся для них непосильной кабалой.

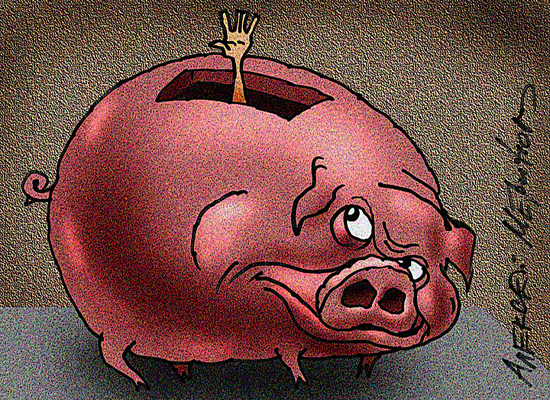

фото: Алексей Меринов

Аналитики РАНХиГС изучили состояние кредитного портфеля в России и выявили несколько актуальных тенденций. Во-первых, наши соотечественники практически полностью переключились на кредиты в национальной валюте, хотя раньше часто занимали в долларах и евро. Во-вторых, снизилась доля просроченной задолженности — до 8% от общего объема. Правда, тут есть один нюанс: номинальный объем просроченных долгов все же продолжает расти, но за счет того, что граждане берут новые займы (по которым еще не успели наделать долгов), общий показатель невыплаченных долгов снижается. В целом рост кредитования авторы мониторинга связывают с понижением процентной ставки — в 2017 году ЦБ опускал ее четыре раза — с 10% до 8,5%.

Для многих кредит — это страшный сон, но с макроэкономической точки зрения заемного рынка может нести в себе положительные импульсы. Люди берут кредиты, следовательно, растет потребительский спрос, соответственно, активизируется производство и не взлетает инфляция.

Однако эта формула действует для стран со здоровой экономикой и достаточными доходами населения. Или для отдельных регионов, как, например, в России. Оказывается, жители «богатых» мегаполисов берут кредиты, потому что им не хватает на «красивую жизнь» и предметы роскоши. В Москве и Санкт-Петербурге стремительно развивается американская модель потребительского поведения, когда люди привыкают не копить деньги на дорогие вещи, а брать заем на престижный смартфон последней модели. По данным Объединенного кредитного бюро, в Москве средний долг на одного заемщика составляет 170 тысяч рублей (по стране — 150 тысяч), при этом доход столичного жителя составляет свыше 50 тыс. рублей в месяц, что на 20 тысяч больше, чем средняя зарплата по стране.

Однако пока столичные регионы изнывают от болезни общества потребления, в бедных районах страны людям не хватает денег на самое необходимое. Пытаясь компенсировать падающие доходы, они вынуждены обращаться за кредитами, поскольку потратили сбережения, устали экономить, но пытаются поддержать привычный уровень потребления. Но далеко не всем банки готовы помочь деньгами: в последнее время стремительно растет число отказов заемщикам. Именно таким людям свои услуги с готовностью предоставляют микрофинансовые организации (МФО), которые появились в городах на каждом углу. Они дают займы под огромный процент — 2–3% в день, часто кабальные условия договора прописаны непонятно и мелкими буквами, но обедневшее население соглашается и на такие сделки. Цифры говорят сами за себя: в этом году рынок МФО вырос с 186 млрд до 242 млрд рублей. Кроме того, над обедневшими россиянами нависла еще одна угроза: в последнее время активизировались мошенники с их услугой «выдача кредита после перевода первоначального взноса».

Между тем жизнь в кредит — действительно весьма распространенная модель существования в западных странах. Американцы и европейцы с детства привыкли к кредиткам, и заемные средства давно интегрировались в их ежедневные расходы. Вот только в этих странах процентные ставки настолько низкие, что нам и не снилось. Например, в США ключевая ставка составляет 1,25%, в Англии — 0,25%, а в некоторых странах и вовсе распространены отрицательные ставки по ипотеке, в частности в Дании и Бельгии. Мечта, не иначе: люди купили дом в кредит, а банк им еще и платит за выданные деньги, зато на недвижимость есть спрос. При этом все довольны: у банков есть постоянные клиенты, а заемщики могут себе купить все, что захотят. Российские кредитные ставки такого не позволяют: на пике кризиса ключевая ставка составляла невообразимые 17%, ну а банки, соответственно, повышали собственные ставки по своему усмотрению — до 20, 25, 30%. «Американская модель существования в России закончилась в 2008 году, а сейчас люди просто выживают. Для здоровой экономики рост кредитования — это замечательно, но для больной — просто кабала. Российская экономика, увы, ближе к больной, поэтому впереди нас ждут рост просроченной задолженности, увеличение объема займов, и «горячие» проблемы населения с коллекторами», — прокомментировал ситуацию директор Банковского института ВШЭ Василий Солодков в беседе с «МК».

Вечерняя рассылка лучшего в «МК»: подпишитесь на наш Telegram-канал